Reforma tributaria: La propuesta del Gobierno punto por punto

En una ceremonia encabezada por el Presidente Gabriel Boric, el ministro de Hacienda, Mario Marcel, presentó esta mañana los detalles del Proyecto de Reforma Tributaria. Se trata del primer proyecto de la agenda de transformaciones de largo plazo de la actual administración que se envía al Congreso Nacional. De acuerdo a la minuta de la iniciativa gubermantal, “esta busca generar los recursos para financiar responsablemente otras reformas estructurales, la ampliación de derechos sociales y la diversificación productiva del país. La Reforma también promueve que aporten más quienes más tienen, así como reducir la evasión y elusión de impuestos, de tal modo que cada uno contribuya lo que le corresponda.”

La reforma permitirá aumentar la recaudación fiscal en 4,1% del PIB en régimen, y se implementará de manera gradual, facilitando la adaptación de los contribuyentes. A su vez, financiará cerca de la mitad del costo del programa de gobierno, “asumiendo la responsabilidad de usar bien los recursos, elevando la transparencia, rendición de cuentas y la disciplina fiscal”, consignó el Ejecutivo.

A continuación, la propuesta del Gobierno punto por punto:

I. Estructura general de la Reforma Tributaria

La reforma tributaria se sustenta en 8 principios ordenadores para el sistema tributario que surgieron a partir del proceso de diálogos sociales desarrollados en encuentros ciudadanos en cada región del país, y recogieron las opiniones de más de 75 expertos entregadas en audiencias públicas:

función a su posición económica, que dos rentas similares tengan tratamiento tributario

similar y exista equidad territorial.

recaudados. El Estado debe hacer un bueno uso de ellos.

impuestos dentro del marco y espíritu de las leyes tributarias.

tributarias.

orientación sobre el pago de impuestos.

se traduce en la formalización de beneficios y deberes.

de períodos breves.

impuestos que ayuden a enfrentar los nuevos desafíos.

La reforma tributaria es un componente estructural de la agenda de transformaciones de largo plazo del Presidente Boric, y se propone financiar responsablemente cambios necesarios para que el país de un nuevo salto al desarrollo. Dicho salto requiere que el Estado cuente con los recursos necesarios para expandir los derechos sociales, promover la diversificación productiva, proteger el medio ambiente y dar seguridad a la ciudadanía.

El componente de tributación de las personas será utilizado para financiar la ampliación de derechos sociales como salud, pensiones y la ampliación del sistema nacional de cuidados. Mientras tanto, los recursos que se obtengan por la limitación de exenciones y reducción de la evasión y la elusión tienen por objeto contribuir a la inversión en diversificación productiva e innovación, para lo que el Royalty también cumple un rol esencial. Finalmente, parte de los recursos del Royalty y la recaudación por impuestos correctivos será utilizada para apoyar el proceso de descentralización, aumentando los recursos a las regiones. Todo esto, bajo una política fiscal responsable, transparente y eficiente.

La reforma persigue también avanzar en justicia tributaria, elevando el aporte del 3% de mayores ingresos, mientras que el 97% restante no verá alzas de impuestos. Otros objetivos importantes son simplificar y reducir horas de cumplimiento tributario, lo que se logra al reestructurar el impuesto a la renta avanzando hacia un sistema semi dual fácil de administrar; e incentivar la inversión en actividades que aumentan la productividad de empresas y la economía en general.

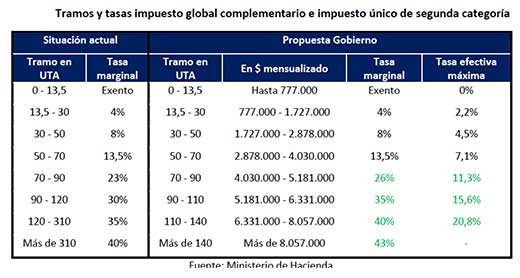

II. Restructuración del impuesto a la renta: un sistema dual o semi-dual

Los ingresos del trabajo mantendrán su estructura progresiva, con tasas crecientes a medida que aumenta el ingreso. Más del 97% de los contribuyentes mantendrán su carga tributaria, incluyendo el 75% de personas que se encuentran en el tramo exento del impuesto a la renta. Para avanzar en justicia tributaria, aumentarán las tasas marginales de las personas que obtienen ingresos mensuales de más de 4 millones de pesos. Además, la tasa marginal máxima se establece en 43%, ubicándose en el promedio de los países de la OCDE. La estructura de nuevos tramos y tasas del impuesto global complementario e impuesto único de segunda categoría, comparada con la estructura actual, es la siguiente:

El sistema semi-dual implica que se establece un nuevo régimen general para las grandes empresas, reemplazando el actual sistema semi integrado. Este sistema separa la tributación de las empresas de la de sus socios y diferencia el tratamiento tributario de los ingresos del trabajo y los del capital.

Se establecerá un impuesto a las rentas del capital de 22% aplicado sobre los dividendos o retiros efectuados desde una empresa. Las personas cuyas tasas efectivas de impuesto global complementario sean menores a 22%, podrán reliquidar el impuesto a las rentas del capital, considerándolas, en este caso, una renta gravada con el impuesto global complementario, ajustando su carga tributaria según la totalidad de sus ingresos. Con este diseño, la tributación total de los dividendos, considerando impuesto de primera categoría (impuesto a las empresas) e impuesto a las rentas del capital, no será superior a 43%, ubicándose en la mediana de la OCDE y siendo igual a la tasa marginal máxima de los impuestos personales. Respecto a las ganancias de capital en instrumentos bursátiles (acciones y otros), que hoy cuentan con una tasa preferente de 10%, se homologa su tratamiento al de los dividendos, quedando sujetos a una tasa de 22% con posibilidad de reliquidar en el impuesto global complementario. Asimismo, todos los ingresos generados por arriendos de inmuebles estarán gravados con impuestos, eliminando la exención otorgada a los DFL2 a este respecto.

La reforma tributaria incentiva directamente la inversión en acciones que incrementan la productividad de las empresas y la economía. El impuesto de primera categoría se reduce de 27% a 25%. Asimismo, se establece una tasa de desarrollo, de 2% de las utilidades. Esta tasa podrá pagarse en forma de impuesto o ser destinada a gastos que aumentan la productividad de la empresa y de la economía, como gastos en I+D, gastos en manufactura y servicios de alta tecnología producidos por proveedores locales, entre otros. Adicionalmente, se fortalece la ley de incentivos a la inversión privada en I+D, triplicando el monto máximo de crédito tributario entregado (aumenta de $800 a $2.500 millones), incorporando a las pymes, y flexibilizando los requisitos para que todas las empresas puedan acogerse a este beneficio de manera mucho más eficiente y expedita.

Existe a nivel mundial el desafío de gravar las utilidades que se acumulan en sociedades no operativas, postergando el pago de impuestos personales de sus socios. Para avanzar en esta dirección se establece una tasa de 1,8% al diferimiento del pago de impuestos personales, similar a una tasa de interés por la postergación del pago del impuesto a las rentas del capital a través de sociedades de inversión u otros vehículos similares. Esta tasa solamente será aplicable a empresas cuyos ingresos provienen en más de un 50% de rentas pasivas, tales como dividendos, intereses (salvo instituciones financieras), o arriendos de inmuebles. Ninguna empresa de carácter operativo, que invierte en la economía real, estará sujeta al pago de este impuesto.

Pymes: simplicidad y posibilidad de desarrollarse

La reforma tributaria mantiene los regímenes preferenciales a los que pueden acceder las Pymes, fomentando su desarrollo en la economía. Se mantiene un régimen completamente integrado, con una tasa de 25% que puede usarse como crédito contra el impuesto global complementario de los socios. Asimismo, permanece el régimen Pyme transparente que permite a los contribuyentes quedar eximidos del impuesto de primera categoría tributando directamente en el impuesto global complementario. A los beneficios actuales, se incorporan nuevos incentivos tributarios que fomentan la formalización, el emprendimiento y el crecimiento de las Pymes.

A los beneficios actuales, se incorporan nuevos incentivos tributarios que fomentan la formalización, el emprendimiento y el crecimiento de las Pymes.

Nuevos beneficios para la clase media

La reforma tributaria contempla nuevos beneficios para la clase media, al reconocer algunos gastos imprescindibles que deben realizar las familias:

Impuesto a la riqueza

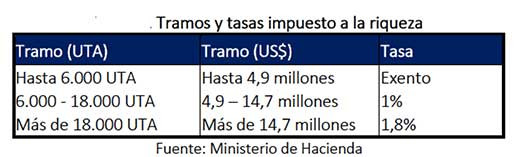

Para el diseño del impuesto a la riqueza, se consideraron tres elementos esenciales para una buena implementación: que se aplique a un número muy reducido de contribuyentes evitando afectar a sectores medios y facilitando la labor de fiscalización del SII, que no existan exenciones de bienes para evitar la erosión de la base imponible y que existan reglas claras y simples para la valoración del patrimonio, facilitando su determinación.

A partir de estos elementos, se propone un impuesto a la riqueza al cual quedan sujetas las personas naturales con domicilio o residencia en Chile, por su patrimonio, tanto en Chile como en el extranjero, que exceda de 5 millones de dólares. El diseño considera el siguiente esquema de tramos y tasas marginales:

Al ser tasas marginales, el patrimonio por los primeros cinco millones de dólares quedará exento. Por ejemplo, si una persona posee un patrimonio de seis millones de dólares, deberá pagar un impuesto a la riqueza de 1% sólo por un millón de dólares, equivalente a diez mil dólares. Además, otros impuestos patrimoniales, como el impuesto territorial, la sobre tasa de impuesto territorial, y la tasa al diferimiento de impuestos personales, podrá utilizarse como crédito contra este impuesto, evitando la doble tributación.

Con este diseño, serán solo 6.300 personas las que se encontrarán gravadas con este impuesto, quienes deberán presentar una declaración anual de la composición de su patrimonio, en base a reglas de valoración definidas en la ley que le permitan al contribuyente determinar de forma simple y clara la valoración de su patrimonio.

III. Limitación de exenciones y combate a la elusión y evasión fiscal

Exenciones y beneficios tributarios

Se propone el término o limitación a exenciones o beneficios tributarios, y adicionalmente se establece un límite global de acceso a beneficios tributarios.

Evasión y Elusión

En línea con las recomendaciones de la OCDE a nivel global en materia de combate a la elusión y evasión fiscal se impulsan medidas que actualizan las normas al estándar internacional.

IV. Un nuevo Royalty a la gran minería

Se establece un nuevo royalty a la gran minería, que va a permitir una distribución más equilibrada de las rentas de recursos no renovables, cuidando de que se mantengan los incentivos a invertir y desarrollar el sector, manteniendo a Chile como un líder minero a nivel mundial. El Royalty aumenta la tributación de la gran minería del cobre, definida como aquellos explotadores de cobre con producción mayor a 50.000 toneladas métricas de cobre fino al año. El Royalty será de carácter híbrido, que combinará (a) un componente sobre las ventas que oscilará entre tasas efectivas entre 1% y 2% para los productores entre 50.000 y 200.000 toneladas métricas de cobre fino (TMCF), y entre 1% 4% para aquellos con más de 200.000 TMCF, y (b) un componente sobre la renta minera, con tasas de entre 2% y 32% sobre la rentabilidad operacional, para precios del cobre entre dos y cinco dólares la libra. Las tasas serán crecientes a medida que aumenta el precio del cobre, por lo que el impuesto crecerá a medida que aumentan las rentas económicas en el sector.

La recaudación proyectada crece a medida que se aumenta el precio del cobre, ubicándose en un punto medio entre lo que se recaudaría con la redacción aprobada por la Cámara de Diputadas y Diputados y el informe de la Comisión de Minería del Senado.

La propuesta cuida los incentivos a invertir y seguir desarrollando al sector. Las tasas de rentabilidad sobre el patrimonio se mantienen sobre el 15%, lo que es considerado una rentabilidad más que suficiente para que invertir en el sector sea atractivo. La rentabilidad crece a medida que aumenta el precio del cobre.

De esta manera, se logra una mejor distribución de la renta económica que se genera en el sector, entendiendo a ésta por aquella rentabilidad por sobre la utilidad que compensa el costo de oportunidad del capital. El Estado captura alrededor de dos tercios de la renta económica, y los privados siguen manteniendo un tercio de ésta.

La recaudación de este impuesto va a orientarse a apoyar la diversificación productiva del país y a financiar a los gobiernos regionales para sus inversiones en infraestructura social y desarrollo productivo.

V. Impuestos correctivos

Los impuestos correctivos buscan modificar el comportamiento de personas y empresas, alineando los incentivos económicos con los costos y beneficios sociales de determinadas actividades. Sus ámbitos incluyen la preservación del medio ambiente, la reducción de emisiones, el desarrollo de una vida sana y un desarrollo territorial equilibrado, incluyendo impuestos positivos y negativos para promover conductas responsables. Es particularmente importante que estos instrumentos se implementen de manera gradual y aparejado de una transición justa que permita que personas y empresas puedan adaptarse a los cambios.

Estos instrumentos se encuentran en fase de diseño, y se tramitarán en un proyecto de ley separado durante el cuarto trimestre.

Gobierno presentó el proyecto de Reforma Tributaria con la que espera elevar la recaudación en 4,1% del PIB

Gobierno presentó el proyecto de Reforma Tributaria con la que espera elevar la recaudación en 4,1% del PIB