Central reduce estimación de crecimiento para Chile este año y el próximo

El Informe de Política Monetaria (IPoM) del Consejo del Banco Central de Chile correspondiente a septiembre, publicado este miércoles destaca que se han incrementado los riesgos para la oportuna convergencia de la inflación a 3%. Esto, respondiendo en parte importante a un deterioro del escenario externo, donde las tensiones comerciales han aumentado la incertidumbre global, el crecimiento se ha desacelerado en distintos países y los volúmenes de comercio se han estancado, indica el documento.

El informe señala que la persistencia y creciente complejidad de los conflictos y el predominio de un mayor pesimismo en los mercados hacen prever que el impulso externo que recibirá Chile en lo que resta del año y buena parte del 2020 será bastante inferior al considerado en el IPoM de junio.

Señala asimismo que en el segundo trimestre la actividad y la demanda interna crecieron por debajo de lo esperado. Si bien parte de ello se debió a factores puntuales en algunos sectores, destaca el menor avance del consumo, el menor dinamismo del empleo asalariado privado y expectativas de consumidores y empresas que han retrocedido respecto de comienzos de año.

Todo esto ocurre en un contexto en que la inflación total y subyacente sigue en niveles reducidos, en particular en su componente más ligado a la brecha de actividad y las remuneraciones. Tomando en cuenta todos estos antecedentes, en su reunión de septiembre el Consejo decidió reducir la TPM en 50 puntos base, ubicándola en 2%, e indicando que se podría requerir una ampliación del estímulo monetario, lo que sería evaluado en las próximas reuniones a la luz de la evolución del escenario macroeconómico.

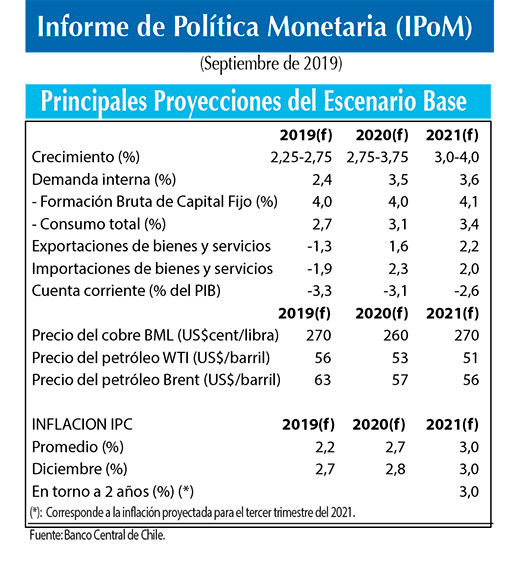

En el escenario base, en el período 2019-2021, el crecimiento acumulado de la actividad será menor que el proyectado en junio. En el 2019 el PIB aumentará entre 2,25% y 2,75% (2,75% a 3,5% en junio); en el 2020 lo hará entre 2,75% y 3,75% (3% a 4% en junio); y en el 2021 se mantiene entre 3% y 4%. Esto considera mayores tasas de crecimiento anual en el segundo semestre del 2019 que, sin embargo, no serán capaces de compensar las bajas cifras de la primera mitad del año.

Ello, debido a que parte de los factores negativos del segundo trimestre no se revertirán totalmente y a que el menor dinamismo del consumo tendrá algo de persistencia. En el ámbito fiscal, se asume que en el 2019 la economía recibirá un impulso coherente con las metas estructurales de política declaradas por la autoridad. A esto se agrega el efecto de las medidas fiscales recientes, definidas dentro de dichos márgenes. La proyección también contempla los efectos del significativo aumento del impulso monetario derivado de la baja de la TPM de 100pb en los últimos tres meses, lo que permite condiciones financieras altamente favorables. El efecto del mayor impulso monetario se manifestará especialmente en el 2020, explicando en parte el mayor crecimiento que se proyecta para ese año.

Inflación

La variación anual del IPC y del IPCSAE sigue en torno a 2%, sin grandes diferencias con lo previsto en junio. No obstante, entre los componentes del IPCSAE se aprecian cambios mayores. La inflación de servicios ha sido inferior a lo anticipado, manteniéndose en valores bajos en perspectiva histórica.

Destaca lo generalizado de las sorpresas y que las líneas más ligadas al estado de la brecha de actividad y el mercado laboral se han ajustado aún más. En contraposición, la inflación de bienes fue algo mayor que lo esperado, pero explicada en gran parte por un producto —paquete turístico— que muestra un comportamiento históricamente volátil, que se supone se revertirá. En el escenario base, la convergencia de la inflación a la meta se dará en la última parte del horizonte de política.

La proyección supone que parte de las recientes sorpresas inflacionarias persistirán por un tiempo —acorde con una brecha de actividad que en la partida supera lo previsto en junio— y que el TCR se mantendrá sobre sus promedios de los últimos quince y veinte años.

TPM

El Consejo reitera lo señalado en el Comunicado de su Reunión de ayer, indicando que se podría requerir una ampliación del estímulo monetario, lo que sería evaluado en las próximas reuniones a la luz de la evolución del escenario macroeconómico.

Existen eventos que, aunque pueden situar el crecimiento dentro de los rangos de proyección, requieren de una trayectoria de la TPM distinta para asegurar la convergencia de la inflación a la meta. A juicio del Consejo, las principales dudas se relacionan con el desempeño futuro del gasto interno. Ello podría darse, entre otros casos, si el deterioro observado en las expectativas de empresas y hogares tiene un efecto mayor al previsto en las decisiones de gasto, o bien si eventos externos o de la economía local deterioran aún más dichas expectativas. Estas circunstancias demandarían un impulso monetario mayor.

El Consejo pondera más el tipo de eventos recién descritos, que otros que pudieran justificar una menor expansividad monetaria, como una respuesta más dinámica de la inversión no minera, o eventos que reduzcan el crecimiento de la productividad y el PIB potencial, derivando en una menor brecha de actividad y mayores presiones inflacionarias.

Por esta razón el Consejo estima que el escenario de proyecciones para la actividad está sesgado a la baja y para inflación está equilibrado.