En abril las colocaciones de la banca retroceden 3,80% en 12 meses por mayor descenso en comerciales y de consumo

Las colocaciones del sistema bancario cayeron 3,80% en 12 meses, principalmente, por el mayor retroceso de las colocaciones comerciales y de consumo.

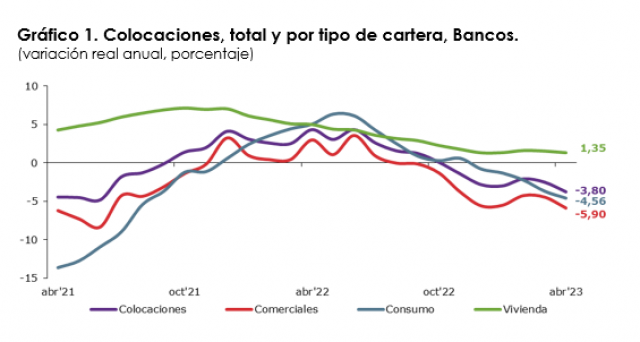

La Comisión para el Mercado Financiero (CMF) informa que en abril las colocaciones del sistema bancario retrocedieron 3,80% en 12 meses, mayor a la caída de 2,55% registrada el mes anterior, y retrocediendo respecto del incremento de 4,35% observado en abril de 2022.

La mayor disminución de las colocaciones, respecto del mes anterior, se explicó por el mayor descenso de las colocaciones comerciales y de consumo, acompañado de una desaceleración en la cartera para la vivienda.

Las colocaciones comerciales retrocedieron por noveno mes consecutivo, alcanzando una baja 5,90% en 12 meses, acentuando el descenso de 4,48% observado en marzo.

Por su parte, las colocaciones de consumo cayeron por quinto mes, profundizándose dicha baja desde un 3,66% en marzo a un 4,56% en abril. En tanto, los créditos para la vivienda mostraron un crecimiento de 1,35%, levemente menor al 1,56% de marzo (gráfico 1).

En materia de riesgo de crédito, en abril de 2023 los índices de morosidad de 90 días o más y de cartera deteriorada del sistema bancario se incrementaron en el mes, mientras que el índice de provisiones se mantuvo.

Por cartera, los coeficientes registraron mayoritariamente una trayectoria alcista, excepto por los índices de provisiones y de cartera deteriorada comercial.

De esta manera, el índice de provisiones sobre colocaciones se mantuvo en un 2,52% en el mes, observándose una baja en el indicador de la cartera comercial en contraste con el aumento del coeficiente en consumo y vivienda.

Asimismo, el coeficiente de cartera deteriorada aumentó 4 puntos base, hasta un 5,08% en el mes, con alzas en las carteras de consumo y vivienda, mientras que el índice de morosidad de 90 días o más lo hizo de un 1,84% a un 1,90%, explicado por el mayor índice en todas las carteras.

Respecto de 12 meses atrás, la mayoría de los índices de provisiones, de morosidad de 90 días o más y de cartera deteriorada sobre las colocaciones y por cartera se expandieron en el periodo, excepto, el índice de provisiones de la cartera comercial que retrocedió respecto de abril de 2022.

El resultado del mes del sistema bancario alcanzó los $ 502.587 millones de utilidad (MMUSD 627), disminuyendo un 26,75% en 12 meses.

La rentabilidad sobre patrimonio promedio alcanzó un 18,98% y la rentabilidad sobre activos promedio fue de 1,31%, ambas, por sobre lo alcanzado en igual mes del año anterior.

Cooperativas supervisadas

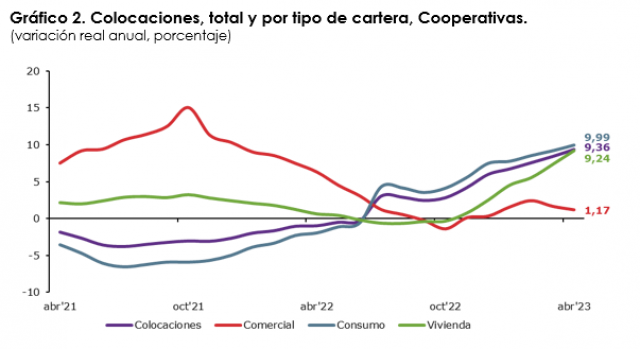

En abril las colocaciones de las cooperativas de ahorro y crédito supervisadas por la CMF se expandieron un 9,36% en 12 meses, por sobre el incremento de 8,41% registrado el mes anterior y la caída de 0,97% observada en abril de 2022.

Esta tasa incorpora el crecimiento inorgánico de la cartera de consumo, atribuible a una compra de créditos que efectuó una cooperativa en el año 2022 y que impactó la actividad de la industria a partir del segundo semestre de ese año. Al excluir dicho efecto, las colocaciones hubiesen crecido un 4,73 % en el mes, por sobre el 3,80% que se hubiese registrado en marzo de 2023, medido de igual forma.

La cartera de consumo, que concentró el 72,49% del total, explicó dicho comportamiento con un incremento de 9,99% en 12 meses. Al excluir la compra de cartera, las colocaciones de consumo hubiesen crecido un 3,56% en 12 meses, por sobre la cifra alcanzada en marzo de este año.

La cartera comercial se expandió un 1,17% en 12 meses, moderando el alza de 1,64% registrada el mes anterior. A su vez, la cartera de vivienda se incrementó un 9,24%, por sobre la tasa registrada en marzo de 7,37% y la de un año atrás, de 0,65% (gráfico 2).

En materia de riesgo de crédito, los índices de provisiones sobre colocaciones, de morosidad de 90 días o más y de cartera deteriorada aumentaron en el mes, al igual que en la mayoría de las carteras, excepto por el índice de provisiones de la cartera de vivienda que se mantuvo respecto de marzo de 2023.

El índice de provisiones sobre colocaciones creció de un 3,45% a un 3,50%, explicado por el coeficiente de la cartera comercial y de consumo. El índice de cartera deteriorada subió de un 6,91% a un 7,02% y el de morosidad de 90 días o más avanzó de un 2,45% a un 2,63%, ambos, sostenidos por el alza en las tres carteras.

Respecto de 12 meses atrás, se expandieron los tres indicadores de riesgo de crédito. El aumento del índice de provisiones sobre colocaciones obedeció a un incremento en las carteras comercial y de consumo, mientras que en los indicadores de morosidad de 90 días o más y de cartera deteriorada, el alza se registró en todas las carteras.

El resultado del mes alcanzó los $ 7.771 millones de utilidad (MMUSD 10), disminuyendo un 45,30% en 12 meses.

La rentabilidad sobre patrimonio promedio fue de 15,20% y la rentabilidad sobre activos promedio, de 3,68%, en cada caso por debajo y por sobre lo alcanzado en igual mes del año anterior.